新手炒股配资平台

配资炒股首选配资 东吴策略:资金面流动视角看A股独立行情

2月20日以来,全球市场波动加剧,美股遭重创,标普500一度跌超10%,纳指下跌11.5%,七巨头的TAMAMA指数回落12.7%。A股则走出独立行情配资炒股首选配资,期间宽幅震荡、韧性凸显,上证指数累计上涨2%,科创50涨幅达5.2%。

本轮独立行情背后的资金面透视

从资金面视角看,本轮A股走强、成交放量无疑得益于场外资金的加速入场。

内资方面,股债跷跷板正向股市倾斜,3月以来宏观流动性趋松,但市场对于货币政策宽松预期的不断修正引发债市走弱。截至3月14日,十年期国债收益率升至1.84%,较月初上行14bp;与此同时,股债跷跷板效应持续,股市表现坚挺,提示资金或由债向股“搬家”,推动股债再平衡。

此外,我们观察到场外增量资金正以多种形式加速入场。

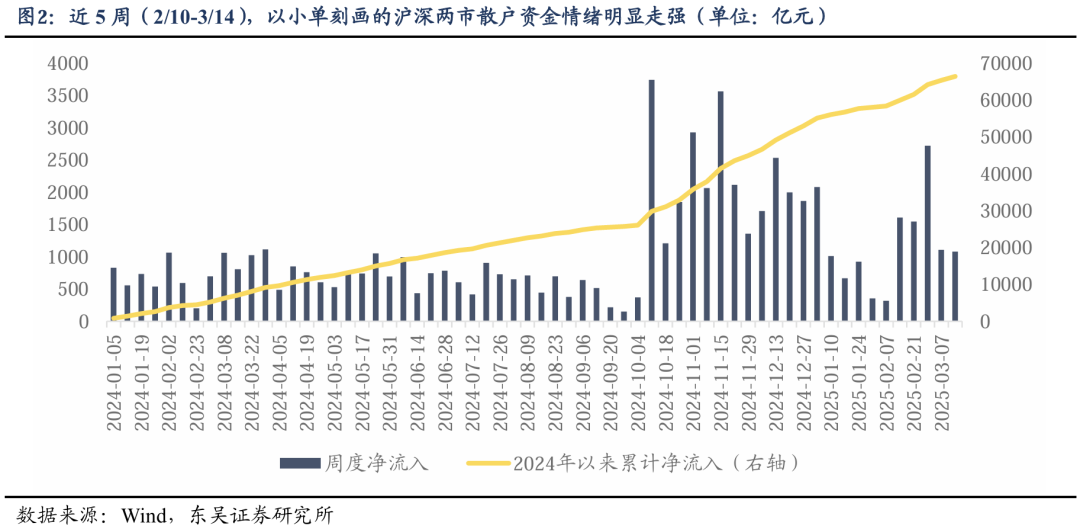

一是,近5周(2/10-3/14),以小单刻画的沪深两市散户资金情绪明显走强,周均资金净流入达1612亿元,较年初(1/4-2/7)提升957亿元。

二是,杠杆资金正加速流入,2月初以来,杠杆资金延续周度净流入态势,累计规模接近1500亿元,电子、计算机等主线科技板块显著“吸金”。

三是,公/私募基金股票仓位均升至历史高位。2月末,主观多头策略型私募平均仓位达79%,创2024年以来新高;截至3月14日,公募偏股混合型基金仓位提升至83.9%,接近2022年9月水平,但较2020-21年核心资产牛市的顶部区间仍有距离。

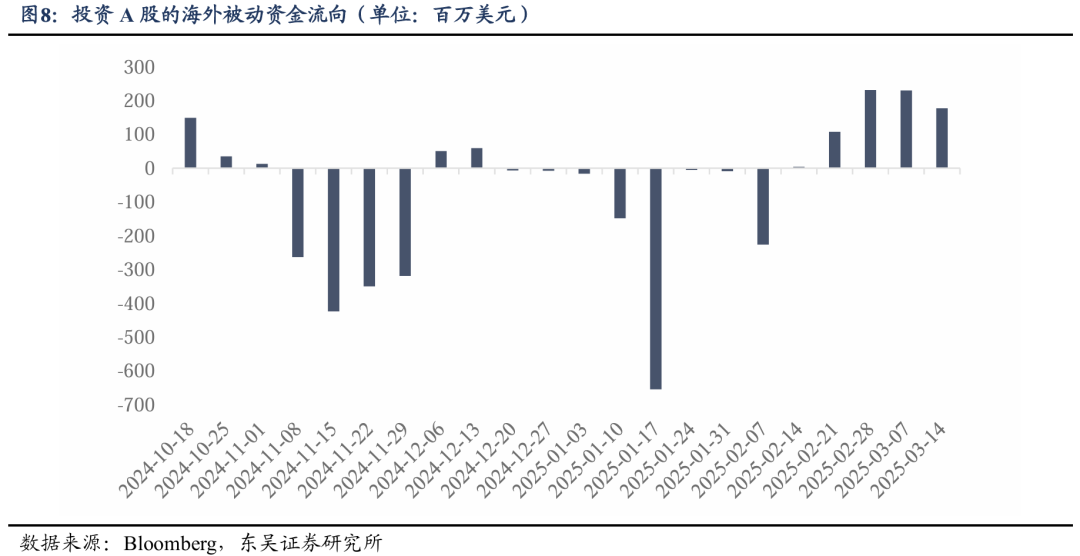

外资方面,资金正看多做多A股。近期,花旗、汇丰等外资机构调低美股评级,并纷纷表明对中国资产信心提升,特别是围绕人工智能的乐观情绪和中国科技领域的积极叙事正发生转变,反映中国私营部门创新依然活跃;政策端虽较市场预期偏温和,但增长倾向明确,具备战术性和短期交易机遇。外资交投情绪提升,2月陆股通日均成交金额逐周提升,近2周小幅回落至约2000亿元,但仍高于岁末年初水平。具体来看,主动型外资仍在减配,观望情绪较为浓厚,静待基本面拐点。被动资金方面,自本轮美股下跌以来,我们所跟踪的被动型外资转为净流入,且前两周(2/24-3/7)净流入规模创去年11月以来的新高。

展望后市,若美股继续承压,将如何影响A股?

近期投资者普遍关注的问题是,美股下跌究竟会造成流动性外溢、强化“东升西落”的叙事,还是会形成全球资产的联动调整。即,美股承压将如何影响A股。

一种情形是,若美股负反馈式大跌,A股能否“独善其身”?从国际资金流动的角度推测,很难。参考2020年新冠疫情黑天鹅对于美股的冲击,彼时标普500在16个交易日内下跌26.7%,迅速进入技术性熊市。美股的快速暴跌使得众多量化策略和杠杆资金平仓,形成流动性危机,并引发新兴市场股市及大宗商品资金回流以填补流动性缺口。可以观察到,2020年3月,A股北向净流出规模创14年成立以来单月最高,达679亿元。港股、日股、印度股市也都迎来了外资的大幅撤出。

但目前来看,本轮发生流动性危机的概率较低,A股甚至可能受益于美股下跌所带来的“流动性外溢”。尽管部分投资者担忧2020年初的情形重演,据彭博消息,本轮也出现了全球对冲基金阶段性出现策略失效问题,例如Millenium指数再平衡策略由于短期市场的剧烈波动亏损9亿美金。但实际截至目前,美股下跌的斜率和速率均慢于2020年,标普500在16个交易日内跌幅仅为10%,显然未达到负反馈的程度,因此全球配置资金并不需要“拆东补西”来应对流动性压力。此外,当前外资对于中国资产的关注度显著提升,DeepSeek催化下AI“平权”逻辑的强化打破了美国科技股的统治地位,交易型资金流入A股,形成了“东升西落”格局。因此,从资金流层面看,由于美股尚未触发资金面的负反馈机制,A股本轮表现不仅未受拖累,反而可能与欧股类似,在一定程度上受益于美股下跌所带来的“流动性外溢”。

另一种更可能的情形是,若美股震荡/温和下跌,A股将如何演绎?短期我们看好本轮A股的独立行情,但若美国经济衰退预期进一步升温,则可能对基本面预期形成拖累。本周五美股反弹,但考虑到推动走势反转的要素尚未出现(如经济数据企稳好转),推测后续美股更可能呈现偏震荡或温和下跌的态势。当前A股仍处于赔率交易阶段,市场交易逻辑以国内政策和产业趋势催化为主,短期美股的下跌或进一步强化“东升西降”叙事,提振市场情绪和风险偏好,支撑A股走出独立逻辑。然而,若美国衰退叙事进一步发酵,美股下跌时间拉长、幅度加深,A股的交易逻辑可能会逐步纳入对外需走弱致使企业盈利承压的考量,进而引发相关资产的波动。

风险提示:国内经济复苏速度不及预期;联储降息不及预期;宏观政策力度不及预期;科技创新不及预期;地缘政治风险配资炒股首选配资。